台灣「商業服務業」景氣預測至5月

仍續波動下降中 雖國內民間投資成長加溫

財團法人商業發展研究院Commerce Development Research Institute(簡稱「商研院CDRI」)今(4)日發表「台灣商業服務業景氣循環同行綜合指數」,自去年5月開始持續下降,雖預測今年4月份略見微升,但5月又見下降。

被預測的同行指標綜合指數於7月止升轉降後一路下滑至預測期間明年5月仍續下降。雖有4月份的略為回升訊號,但訊號微弱只是個小振盪,無法改變向下趨勢。

直到去年12月,在領先指標所包含的六個子指標中,除了實質民間固定資本形成一株獨秀續見上升,而且升速加快外,其餘各子指標皆續見下降,尤其以商業服務業的股價指數更見降速加大中。可是另一方面卻浮現政府5+2及前瞻計劃公共支出發生的誘發民間投資作用,以及在美中貿易戰轉單效果激盪下的台商回流投資效應正加溫中,這可是2019年台灣商業服務業景氣在世界性成長遲滯化趨勢中可做為逆勢操作的奇特有利因素。

台灣近20年來在長期國際經濟繁榮期當中反而因相對喪失自主性而使國內經濟弱化,民間投資國外多而投資國內少,整體經濟結構脆弱化,商業服務業更見沉淪。2019年是見證危機就是轉機的千載難逢機會。機會也是種運氣,但運氣卻是有能力、有準備、肯努力的人自己創造的。

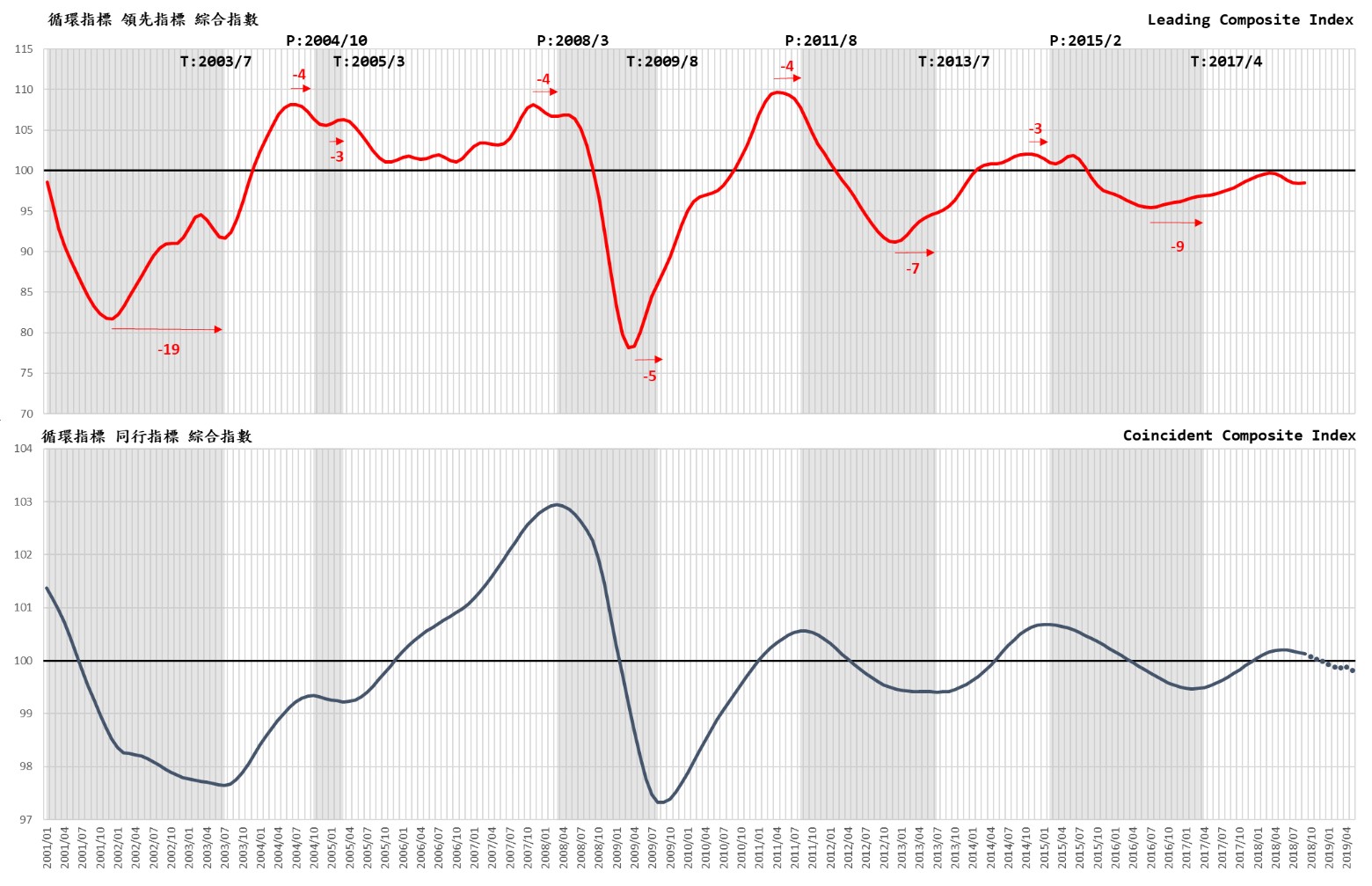

一、服務業領先指標實際值於今年3月碰頂後下降趨勢明顯,至12月(含部分推估值)已下降了9個月,而且降速正加快中。

領先指標綜合指數(Cyclical Leading Composite Index for service industries)(不含長期趨勢的循環值)實際值於2018年3月出現波段高峰,接著一路下滑。其循環指數已從三月的99.68下跌至八月的98.38,9月略有回升為的98.47,但至12月(含部分推估值)已下降為97.48,跌回2017年8月的水準。

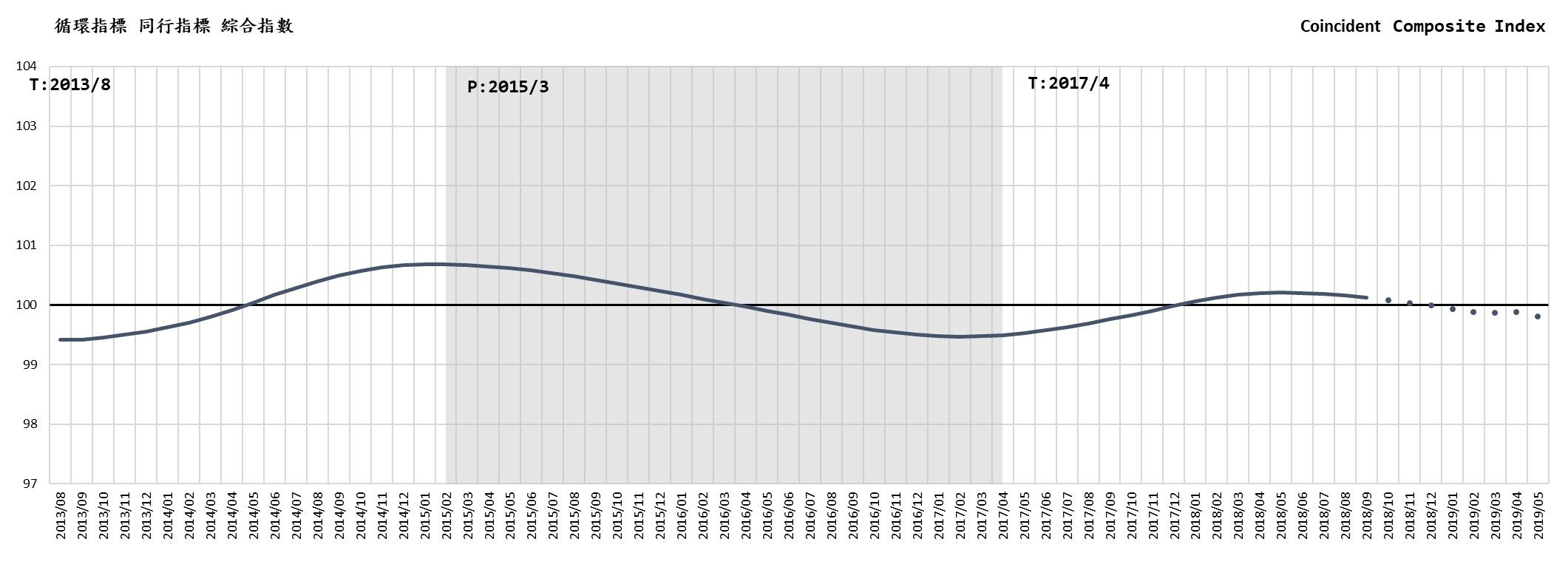

同時,利用它所預測的同行指標綜合指數,其循環實際值於2018年5月出現波段高峰,接著到2018年12月已降為99.97264,預測到今年5月99.8102,雖4月略回升為99.8755,5月又下降為回到2017年10月的水準(如下圖)。顯示台灣商業服務業的景氣走勢正走緩向下,而且降速正加快中。

從領先指標與同行指標綜合指數的走向與力道亦顯示,商業服務業自2017年4月開始復甦以來雖在去年勉強恢復長期趨勢的水準(100),但仍然不及2014-2015的水準,應是對抗景氣不振的各種景氣刺激措施可大膽作為的條件。加上數位轉型為時勢所趨,供給面改革改善產業結構有了具體有效的理論與實務依據,又美中貿易戰轉單效應可推波助瀾,供給面需求面雙管齊下,天機難逢,台灣不缺資金、人才與技術,天時加地利,只要有效加速經濟治理與行政效率改革平添「人和」,必可逢凶化吉,轉逆為順,化險為夷。

圖、同行指標循環指數近期走勢與預測

二、領先指標六項子指標表現較差的仍在就業面;唯10月股災以來,商業服務業股價指數正加速下滑中;而且服務業貿易收支在12月已回跌至2017年3月復甦前的谷底水準;2018年下半年又再發現運輸倉儲也開始止升轉降,而且降速加快中;僅剩一向波動不穩的民間實質固定資本形成繼續上升,而且升速加快中,扮演著中流砥柱的角色。

結果,在股價急轉直下,單靠投資力道在短期內作用仍屬有限,致領先指標綜合指數持續且加速下降中,但仍可期待政府5+2及前瞻公共投資高峰期的到來與開始出現曙光的台商回流潮能發揮轉敗為勝的作用。

1. 運輸倉儲實質GDP

自2016年7月復甦以來的走勢穩定,其循環指數於2018年1月超越長期趨勢(100)於五月到達100.36。但依據季資料實際值至第三季資料分析已於6月始見下降,至12月(推估值)已降為長期趨勢值以下的99.85,顯見降速也加快中。

2. 民間實質固定資本形成

自2016年8月復甦以來,曾於2017年4月下降,直至2018年6月才又回升,第三季持續上揚,推估第四季仍會再上升,而且升速加快之中。顯示固定設備景氣循環的波動性較大,對整體景氣復甦的貢獻並不穩定,但對2018年下半年以來的景氣下拉壓力卻是難得的中流砥柱角色,值得順勢推波促進其力挽狂瀾作用。

3. 商業服務業股價指數

自2016年7月復甦以來直到今年9月的實際值一路上升,循環指數從87.537飆升為106.4679,應是此波段景氣循環最大的貢獻力量。但遺憾地出現10月「股災」首見轉降,12月加速下降為103.4168,雖目前的循環趨勢值仍高出長期趨勢值不少,但這已意味美中貿易戰影響國際資金流動與景氣預期心理的衝擊正明顯波及台灣,不穩定因素在資本市場的作用也正在擴大中。

4. 服務業貿易收支

台灣服務業國際貿易長期逆差,但逆差大小亦受景氣循環影響,而且波動相對頻繁。此波段自2017年3月的底谷,循環指數99.59,上升為2018年4月的101.66,接著又轉降,其實際值至9月為100.8,已回跌至2017年10月的水準,推估至12月會續下降為99.47,顯示服務業國際貿易的復甦在2018年下半年中挫且降速加快中。

5. 失業給付初次認定受理件數(倒數)

本指標可幫預見未來失業的走勢。自2017年6月開始改善以來,到2018年3月又見反轉。11月實際值為84.49,到12月推估會降為83.36,回到2017年6月水準。由循環指數變化觀察,自2012年3月起,不論景氣好壞起伏,其循環指數值頻繁地在長期趨勢值(100)以下徘徊震盪,顯示就業市場一直存在長期性結構惡化問題。

6. 商業服務業雇員淨進入率

自2016年10月復甦,2017年5月卻又轉降,10月又轉升(循環指數99.45),2018年3月又轉降,直到8月已降為98.8,但9月止降轉升,至10月為99.334,但12月(推估值)為99.377。顯示此波段景氣復甦波動不穩且循環趨勢值又常降為長期趨勢值以下,顯然並未真正帶給商業服務業明快又穩定的就業增加機會。

三、同行指標子指標走勢各部門強弱互見,綜合指數已於2018年6月轉折向下持續下滑中,而且降速於第四季加快中。

台灣服務業承續2015年3月開始的衰退而於2017年5月復甦,實際值至2018年5月,所顯示的景氣同行指標循環綜合指數(不含長期趨勢)均一直上升。但接著實際值6月開始下降,到9月已降為100.13,至12月(含部分推估值)更下降為99.97,以領先指標綜合指數所預測的同行指標綜合指數亦將持續下降,預測到今年5月將降為99.81。

本景氣指標系統的同行指標(可同步反應服務業實質GDP變動)中的子指標,卻見部門不同而有不同的走勢。

1. 批發與零售業實質GDP循環指數:

此提早在2016年10月出現底谷(trough),迄2018年9月實際值一直持續上升中,但循環指數到第四季才勉強超越長期趨勢值,推估到12月僅達100.1025,可見復甦步調是屬於緩穩者。

2. 金融與保險業實質GDP:

基本規模約為批發與零售業的4成2,其循環指數於2017年5月才開始復甦,2017年10月實際值已達100.26,開始超越其本身的長期趨勢值。但到2018年6月實際值又從5月的頂峯下降,雖至9月仍有101.169,原屬於波動幅度較大但復甦力道較強者,但推估至12月循環指數加速下降為100.15,雖循環趨勢值仍保持在其長期趨勢值之上,但似有更加惡化隱憂。

3. 不動產及住宅服務業實質GDP:

規模高出金融保險業17%,循環指數自2015年7月出現高峰100.3684後一路下滑,歷經兩年至2018年5月實際值降到99.695,下半年開始卻略見止降回升,且第四季回升速度也略見加快,推估至12月為99.846。但仍是目前各子指標中,其循環指數與本身長期趨勢值落差最大者,應是受此次「建築循環」下降期的影響所致,但止降信號令人有喘息期待。

4. 住宅服務、水電瓦斯及其他燃料業:

實質消費金額規模比金融保險業大3成5,其循環指數自2017年7月的100.0548開始回升,而於2018年5月的頂峰100.147轉而下降,至9月已降為100.118,推估第四季會續降,12月循環指數為100.1046,雖是一向波動幅度屬於較小者,但仍略見開始對景氣不利。

5. 服務業受雇員工人數:

循環指數於2017年2月開始緩慢復甦,循環指數99.6585。但2018年2月卻又碰頂,3月轉降,循環指數99.983,實際值至9月已降至99.65,10月續下降,但推估值11月與12月有止降趨勢,12月為99.66。循環趨勢值自2016年下半年迄今一直低於其長期趨勢值,顯屬最不穩定的部門,亦顯示商業服務業就業部門一直存有不振之嫌。

(景氣循環指標診斷預測系統設計指導與分析:許添財教授)

新聞聯絡人 公關 王心怡 02-7707-4829 mandywang@cdri.org.tw

景氣循環預測小組系統運算 彭俊能 博士 02-7707-4865

景氣循環預測小組系統運算 許世璋 博士 02-7707-4852

附表

Business Cycle Coincident Composite Index for Taiwan Service Sector

台灣商業服務業景氣循環同行指標綜合指數

|

年/月

|

循環指數(趨勢值=100)

|

備 註

|

|

2019-05

|

99.8102

|

(p)

|

括弧內P表示以2018/10~12的領先指標綜合指數指數推估值所做預測

|

|

2019-04

|

99.8755

|

(p)

|

|

2019-03

|

99.8636

|

(p)

|

|

2019-02

|

99.8776

|

(f)

|

以領先指標綜合指數實際值所做的預測

|

|

2019-01

|

99.9271

|

(f)

|

|

2018-12

|

99.9865

|

(f)

|

|

2018-11

|

100.0261

|

(f)

|

|

2018-10

|

100.0774

|

(f)

|

|

2018-09

|

100.1282

|

(a)

|

同行指標綜合指數實際值

|

|

2018-08

|

100.1588

|

(a)

|

|

資料來源:商業發展研究院景氣循環預測小組

|

|

說明:

|

1.

|

a

|

為實際值(actual)

|

|

|

|

f

|

為預測值(forecasted)

|

|

|

|

p

|

為估計值(predicted)

|

|

|

2.

|

最近一次的基準循環轉折點:2017年4月(谷底)

|

|

|

3.

|

領先指標子指標:(1)運輸及倉儲業實質GDP*、(2)民間實質固定資本形成*、(3)服務貿易收支淨額*、(4)失業給付初次認定受理件數(倒數)、(5)商業服務業僱員_淨進入率、(6)商業服務業股價指數

|

|

|

4.

|

同行指標子指標:(1)批發及零售業實質GDP*、(2)金融及保險業實質GDP*、(3)實質不動產及住宅服務業GDP*、(4)住宅服務、水電瓦斯及其他燃料實質消費*、(5)服務業受僱員工人數

|

|

|

5.

|

落後指標子指標:(1)菸酒實質消費*、(2) 衣著鞋襪及服飾用品實質消費*、(3)家具設備及家務維護實質消費*、(4)失業給付初次認定受理件數

* 表示該指標基於季資料及資料提供限制需採用外推值計算

|

| |

|

|

|

|

|

|

附圖

Business Cycle Composite Index for Taiwan Service Sector

台灣商業服務業景氣循環指標綜合指數

資料來源:商業發展研究院景氣循環預測小組

資料來源:商業發展研究院景氣循環預測小組

說明:

1. 景氣循環綜合指數為時間序列分析循環變動(C)對趨勢值(T)之百分比,T=100。

2. 虛線部分為利用領先指標綜合指數對同行循環指標綜合指數所做的預測。

3. 歷次循環:

|

循環

|

Trough

底谷

|

Peak

高峰

|

Trough

底谷

|

|

1

|

2003/7

|

2004/10

|

2005/3

|

|

2

|

2005/3

|

2008/3

|

2009/8

|

|

3

|

2009/8

|

2011/8

|

2013/7

|

|

4

|

2013/7

|

2015/2

|

2017/4

|

● 下月發佈日將訂於108年2月1日(五)上午10時00分