2024年4月商研院(CDRI)商業服務業景氣循環指標系統呈現,同行指標綜合指數已連續20個月的上升,經標準化的循環綜合指數來到1.1457個標準差,雖升勢略有減緩,但預測到2024年10月可持續上升到1.6243個標準差,進入歷史經驗上的「準繁榮」境界。但疫後領先復甦的住宿餐飲業卻於去(2023)年5月結束21個月的景氣循環上升,景氣循環趨勢轉而向下,於今(2024)年3月已顯現成長明顯遲緩跡象,讓「不均衡復甦」的困擾又有回頭之嫌。

景氣變動走強,5個景氣循環同行子指標之中,其一般循環趨勢值均達到長期趨勢值(100),唯獨住宿餐飲業自去(2023)年6月以來的走勢開始減緩並加速向下,到今(2024)年3月的循環趨勢值已從去年5月的最高點103.6降為99.41,4月又降為98.8。顯示一般商業服務業復甦步調穩健,唯獨住宿餐飲業已遇到成長的瓶頸,殊值注意。

領先指標綜合指數也終於在今(2024)年4月脫離衰退之境,步入復甦。它提供了整體商業服務業持續復甦的確定性環境,但具有「領先指標之領先指標」意義的民間固定投資與失業給付初次認定受理件數增加,卻隱含著未來景氣要持續強勁復甦的不確定風險。

今(2024)年4月的景氣循環領先綜合指數來到0.0911個標準差。在7個子指標中,景氣回升的再增為4個,但運輸倉儲景氣循環趨勢由升轉降,服務貿易收支由降轉升,變化較大。商業服務業僱用淨進入率、商業服務業股價指數與金融及保險等業穩定成長;只剩民間實質固定資本形成與倒置後的失業給付初次認定受理件數等兩個子指標持續惡化,這表示整體景氣要持續強勁復甦會有限制。

本期商業服務業景氣循環變動及其重要政策蘊含如下:

1. 疫後「不均衡復甦」與長期產業「結構不均衡」的交互作用已橫阻在甫步上「整體經濟復甦」的路途上。這意謂著短期的景氣變動對策與長期經濟發展政策都必須不同行業特別之需,分別以量身訂做的精準措施(tailor strategies and policies)為之,而不能以傳統一般化的財政政策或貨幣政策為滿足。

2. 疫情衝擊加上地緣政治因素,在全球化金融危機(GFC)後的復甦排除「停滯膨脹」(stagflation)疑慮後,代之而起的是不均衡復甦與通貨膨脹併發的「不均衡膨脹」(uneven inflation)。

成長部門與區域呈現需求與物價扶搖直上的「螺旋狀通膨」(spiral inflation)。這進步部門因技術進步而提高生產力,足以應付市場有效需求提高所衍生的(derived)勞動需求增加的工資上漲,或是成本推動的物價上漲而不得不提高工資,結果繁榮與物價上漲並存,可能是兩位數(Double-digit)的物價與工資並同上漲。

但在技術不發達的部門或區域,同樣受到成本上推的物價上漲威脅,但工資的提高則呈現太遲(late)與太少(little),是典型的「停滯膨脹」現象。螺旋狀通膨與停滯性通膨並存的經濟或時代,當可以「不均衡膨脹」稱之。

「不均衡膨脹」是兼具高成長機會卻又極度不穩定風險的狀態。在此情況,若任由市場自然發展,其結果是分配不均更加速惡化,終於影響總體有效需求的增長與社會安定而衰退;若施以一般性緊縮政策,並無法抑制進步部門的「螺旋狀通膨」,卻造成落後部門的提早或進一步衰退。

這進一步意謂著,為確保經濟的穩定復甦與成長,就必須對落後部門與區域施以量身訂做的相關振興輔助政策(tailor policies)。從本景氣循環指標系統的指標變動觀之,明顯的就是傳統製造業與商業服務業。

疫後商業服務業領先復甦,呈現內熱外冷,服務業對經濟成長的貢獻度超越工業。現在商品出口復甦了,工業對經濟成長的貢獻趕上服務業。但在出口的結構上,AI熱潮將半導體與電子資通訊產業推向歷史高峰,但國際市場競爭加上兩岸關係變化,傳產卻墜入衰退深淵。在商業服務業裡,疫後領先復甦的住宿餐飲業,卻經不起物價上漲與缺工的壓力而開始呈現衰退跡象。

不均衡通膨不只發生在國際社會,台灣經濟亦然。傳產製造業與商業服務業,這兩個相對落後部門的生產力無法有效提高,不只會阻礙我國經濟進一步的成長,更會繼續深深影響普遍的生活品質,社會的不公也提高了對政治安定威脅的風險。

3. 當前在促進產業升級與改善產業結構上,本景氣循環指標系統明顯地將問題指向投資與就業。「創新價值新生態系」必要的新投資促進,以及新人才培養與新技術能力的人力培訓是量身訂做精準策略的實施重點,真正需要的是「以新代舊」的質變,而不是「以大帶小」(或以強併弱)的量變,才是我們真正要的「新生產力改革運動」。

民間固定投資缺乏增長動能,固然讓供給面的改革遲滯不前,創新價值生態系的重新營造,恰好可以提供新投資的誘因與動能。高端高薪人才供應的不足與低階低薪人力的短缺,明顯阻滯了勞動力的供給革新,進而影響勞動力需求的增長。高科技因人才難覓影響了新投資進程,小型商業服務業因缺工而歇業,發生在景氣復甦而非衰退期間,歷史上少有。但對當前資金充裕,基礎科技進步的台灣,排除轉型升級困境卻只差一步新思維與新願景的有效行動。

壹、 綜合分析與預測

財團法人商業發展研究院(Commerce Development Research Institute),簡稱(商研院,CDRI)商業服務業景氣循環同行指標綜合指數(Coincidental Cyclical Composite Index for Service Industry,CCCIS)於2022年8月出現底谷,綜合指數為-0.8673個標準差,到今(2024)4月已持續上升為+1.1457個標準差,預測到2024年10月又會持續上升到+1.6243個標準差,顯見商業服務業景氣復甦尚稱穩健,但比先前的預測步調已略為平緩。(參見下圖一景氣循環同行綜合指數趨勢與預測,與附表台灣商業服務業景氣循環同行指標綜合指數)

圖一、景氣循環同行綜合指數趨勢與預測

資料來源:商研院景氣預測小組

行政院主計總處發布,今(2024)年的經濟年成長率6.56%,經濟成長動能主要為淨輸出,成長了49.04%,貢獻度5.49個百分點躍居第一,其次為民間消費貢獻度2.26個百分點,公部門的支出(包括政府消費、政府與公營事業投資)貢獻度總和0.59個百分點又次之。存貨成長了502.38%,貢獻度轉正為0.14個百分點。民間投資負成長依然嚴重,影響經濟成長最大,貢獻度為負的1.92個百分點。(參見下表二)

再從產業別觀察,去(2023)年的成長率貢獻度曾經繼續出現賓主易位的大變化,服務業成長率與貢獻度均大於工業。今(2024)年第1季的服務業貢獻度3.89個百分點,依然高於工業的2.08個百分點,但不同的是,服務業與工業的成長率都超過6%,因此使整體GDP的年成長率高達6.56%。

表二 2024年第一季部門別經濟成長率與貢獻度

單位:新台幣百萬元;%

|

|

國內生產毛額

(GDP)

|

民間

消費

|

政府

消費

|

民間

投資

|

政府

投資

|

公營事業

投資

|

存貨

變動

|

淨輸出

|

|

2023年第一季

|

5,125,087

|

2,595,615

|

651,208

|

1,153,596

|

100,593

|

63,747

|

-1,721

|

556,837

|

|

2024年第一季

|

5,461,397

|

2,711,107

|

658,669

|

1,062,259

|

112,880

|

71,384

|

6,925

|

829,895

|

|

成長率

|

6.56

|

4.45

|

1.15

|

-7.92

|

12.21

|

11.98

|

502.38

|

49.04

|

|

貢獻度

|

6.56

|

2.26

|

0.16

|

-1.92

|

0.28

|

0.15

|

0.14

|

5.49

|

資料來源:行政院主計總處,商研院景氣預測小組計算。

表三 2024年第一季產業別經濟成長率與貢獻度

單位:新台幣百萬元;%

| |

國內生產毛額(GDP)

|

農業

|

工業

|

服務業

|

|

2023年第一季

|

5,125,087

|

79,006

|

1,863,816

|

3,172,233

|

|

2024年第一季

|

5,461,397

|

83,824

|

1,976,448

|

3,369,651

|

|

成長率

|

6.56

|

6.10

|

6.04

|

6.22

|

|

貢獻度

|

6.56

|

0.09

|

2.08

|

3.89

|

資料來源:行政院主計總處,商研院景氣預測小組計算。

再經部門別與產業別交叉檢視,雖然民間企業投資仍然持續減少,減幅首度縮小,但生產製造與出口明顯復甦,而使內熱外冷的嚴重不均衡開始回轉。

貳、 商業服務業景氣循環趨勢

【系統方法簡介】

本景氣循環綜合指數系統的編製,依景氣循環學研究,將各相關經濟指標做時間數列分析,並篩選出具有景氣循環意義與循環相關穩定性者,依其轉折點出現時序規律,再經統計相關分析與檢定,分類為領先指標、同行指標與落後指標。經測驗證明,各同行指標的循環趨勢綜合指數與GDP的循環趨勢形成高度相關,進而發現,領先指標綜合指數推估的同行指標綜合指數預測值,可做為預見GDP變動走勢,並可提供景氣對策相關作為之參考。

經濟指標時間數列的景氣循環趨勢圍繞長期趨勢上下波動,以長期趨勢值為100,循環趨勢值大於100為復甦或繁榮階段;低於100為衰退或蕭條階段。

標準化過的指標循環趨勢值(以標準差單位表示)加總成為綜合指數,並圍繞著標準差為0的長期趨勢值上下波動。

本循環指標系統的領先與同行綜合指數曲線如下圖二:

領先指標循環綜合指數(LCCIS)從2021年11月高點+0.8533個標準差降至去(2023)年6月的底谷-0.4646個標準差,接著一路回升,到今(2024)年3月的-0.0325個標準差,4月更回升為0.0911個標準差。

同行指標循環綜合指數(CCCIS)受疫情直接衝擊,從2020年9月高峰的0.5917個標準差下降,並於2021年6月開始見負,到2022年8月出現底谷-0.8673個標準差。接著開始回升,到去(2023)年6月已變成正的0.0382個標準差,到今(2024)年4月繼續上升為+1.1457個標準差,預測到10月會繼續上升為正的1.6243個標準差,明顯看出商業服務業可持續穩健復甦(參見上圖一與文後附表。)

圖二、循環領先與同行綜合指數走勢

資料來源:商業發展研究院景氣循環預測小組

(一) 領先指標系列

1. 運輸及倉儲業實質GDP景氣循環變動趨勢首見止升轉降,雖降勢輕微,景氣仍然熱絡,但實際值年成長率已連續3季減緩,宜注意後續發展。

本指標景氣循環趨勢值自2021年9月出現底谷後回升,迄去(2023)年12月已有27個月,指數已高達104.32,居領先指標群之冠。今(2024)年第一季上升止步,到4月外推值微降為104.24。

另依實際GDP值計算年成長率(yoy),在2022年第2季轉負為正後,增加幅度波動提高,在去(2023)年第1季與第2季分別高達26.26%及36.56%,但第3季轉降為27.53%後,第4季與今(2024)年第一季分別持續轉降為20.84%與11.71%,顯示景氣熱絡碰頂,年成長率已連續3季下降,本行業景氣變動有走緩疑慮。

圖三、運輸倉儲GDP年成長率與景氣循環趨勢,2020Q1~2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

1. 民間實質固定資本形成景氣循環趨勢持續下降。實際值自2023年出現連續4季的負成長,且減幅遞增後,於今年第1季減緩。

本指標循環趨勢值於前(2022)年4月出現高峰,指數來到105.15,接著轉升為降一路下滑,去(2023)年4月循環指數開始低於長期趨勢值,到今(2024)年4月已降為92.55,經標準化的循環變動趨勢已下降至-2.0799個標準差,顯示台商回流一度帶動的民間投資熱潮正持續嚴重降溫中,唯今(2024)年第一季降勢略有減緩。

另依其實際值計算的年成長率(yoy)自2020年迄2022年的各季均為正成長。2021年第3季曾創24.05%的成長率高峰,接著持續減緩,去(2023)年第1季轉正為負,到第4季已為-16.76%,顯然對未來生產力與經濟成長率之提高相當不利,唯今(2024)年第一季減幅縮小為-7.92%。

圖四、民間實質固定資本形成年成長率與循環趨勢,2020Q1~2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

1. 服務貿易收支淨額在疫情期間出現歷史難得一見的順差,如今已回歸逆差的舊常態,去(2023)年第1季重現逆差迄今(2024)年第1季,收支年變動率一度於去(2023)年第4季達到-366.42%,但今年第1季減緩為-58.27%。景氣循環趨勢值也在去(2023)年9月止降回升,從87.38回升到今年4月的93.31。

以實際值看,2020年第2季開始出現難得貿易順差的台灣服務業,歷經11季後,於去(2023)年第1季重現逆差,全年度的服務業貿易逆差總額高達99.82億美元,相當於同期商品順差總額938.12億美元的10.64%。今年第1季服務業逆差25.37億美元,為商品順差243.05億美元的10.44%。

本指標循環趨勢於2019年9月出現底谷,2022年1月碰頂,接著轉降,跌勢持續加厲,至2022年11月指數已低於長期趨勢值100,到去(2023)年8月已持續加速下降為87.36(若經標準化已降為負的2.3913個標準差)。接著景氣循環趨勢止降為升,到今(2024)年4月趨勢值為93.31(經標準化後已回升到-1.2322個標準差)。

觀察服務貿易淨額實際值的年成長率(yoy)在2022年第4季-83.05%,去(2023)年第1季-132.63%,第2季-160.47%,第3季-229.02%,第4季-366.42%,但今(2024)年第1季降幅減為-58.27%。顯見此服務貿易逆差持續擴大之走勢開始減緩。

圖五、服務貿易收支淨額年成長率與循環趨勢,2020Q1~2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

1. 失業給付初次認定受理件數,倒置後趨勢下降且加速,預告整體勞動力需求壓力持續減緩。

本指標景氣循環趨勢於2020年5月出現底谷,指數為89.40,接著一路上升,於2021年6月超過長期趨勢值100,於2022年5月碰頂,指數來到110.52,顯示就業需求快速復甦,但接著止升轉降,到2023年6月這個倒置過的失業給付初次認定受理件數的景氣循環趨勢值開始低於長期趨勢值100,到今(2024)年4月已降為89.85,顯示就業需求將會轉而走緩。在復甦路上,不均衡復甦加上不均衡的人才與人力供需失調,所反映出來的勞動力需求轉弱並非有效需求不足,而是勞動力結構性供給的不足。高階高薪與低階低薪兩極端的不足,影響的是經濟進一步成長的阻礙。

圖六、失業給付初次認定受理件數倒數年成長率與循環趨勢2020年1月~2024年4月

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

5. 商業服務業僱員淨進入率循環趨勢於去年11月觸底後,一路上升,顯示服務業就業需求溫和擴張中

本指標循環趨勢於2021年10月來到高峰102.17,接著轉降的指數到2022年6月開始低於長期趨勢100,而於11月觸底,景氣循環指數為98.41。2023年其趨勢止降轉升後,一路上升至今(2024)年4月循環趨勢值為100.74,顯示商業服務業的就業仍見溫和擴張之中。

圖七、商業服務業僱員淨進入率年變動與循環趨勢值,2020年1月~2024年3月

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

1. 商業服務業股價指數下降趨勢於去(2023)年6月觸底,正持續微微回升中。

本指標循環趨勢於2021年10月達到高峰108.53,反應了一年半以來,我國一般股市的繁榮景象,但後繼無力,碰頂轉降後持續下滑,歷經27個月的持續下降後,到去(2023)年6月觸底,循環指數為97.01。接著一路回升,到今(2024)年4月景氣循環指數來到98.99。

另見實際股價指數的年成長率(yoy),在2022年5月開始見負,且跌幅持續擴大,9月的跌幅甚至超過3成。2022年12月與2023年1月仍是兩位數的-24.73%與-19.16%,接著轉為個位數的負成長,2023年5月起直到今(2024)年4月均在個位數範圍內正負相見,顯見其趨勢仍在較輕微的波動之中。

圖八、商業服務業股價指數年成長率與循環趨勢,2020年1月~2024年4月

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

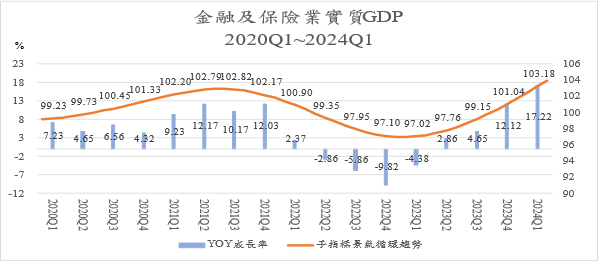

1. 金融及保險業實質GDP年成長率連續4個季負成長後,於2023年第2季開始恢復正成長。景氣循環趨勢在連續1年的下降後已持續回升之中。

本指標循環趨勢於2021年7月碰頂為102.88,接著轉降,到2022年4月趨勢值低於長期趨勢100,並滑落到去(2023)年1月的底谷,循環趨勢值為96.95。反轉回升後,到今(2024)年4月已上升為104.63,上升速度逐漸加快,顯示景氣穩定復甦之中。

另見本指標實際值的年成長率,於2022年第2季開始下降見負,成長率-2.86%,第3季-5.86%,第4季-9.82%,2023年第1季-4.38%,第2季轉為正成長2.86%,第3季4.65%,第4季更加快為12.12%,今(2024)年第1季更高創17.22%的成長率。印證了景氣循環趨勢正持續明快復甦之中。

圖九、金融及保險業實質GDP年成長率與循環趨勢,2020Q1~2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

(一) 同行指標系列

1. 批發及零售業實質GDP 景氣循環趨勢與實際值均連續4季的上升,顯示景氣正穩定緩緩復甦中。

本指標循環趨勢值於2021年4月來到高峰101.35。接著一路下滑,於前(2022)年7月低於長期趨勢值100,到去(2023)年2月出現底谷,循環趨勢值為98.95,今經連續4季的上升,升速逐漸加快,於今(2024)年4月來到100.49,顯示景氣已穩定復甦中。

另見實際值年成長率,經2022年第4季與去(2023)年第1季分別下降4.13%與7.01%以後,第2季、第3季與第4季分別上升1.03%、0.73%與3.89%,今(2024)年第1季再上升5.46%。顯示本行業景氣正穩定回升之中。

圖十、批發及零售業實質GDP年成長率與循環趨勢,2020Q1~2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

1. 住宿餐飲業實質GDP於2021年8月見底,接著持續加速回升,但已於去(2023)年5月碰頂,循環趨勢連續3季下降,顯示景氣升勢已開始遲緩。

本指標循環趨勢於2021年8月觸底,景氣搶先復甦。循環指數從底谷93.60不斷加速回升,到2022年9月重返長期趨勢值100之上,去(2023)年5月循環指數到達高峰103.61,接著止升轉降,景氣循環趨勢值到今(2024)年4月為98.82,已顯現復甦遲緩之風險。

另見實際值年成長率,受到疫情嚴重衝擊,於2021年第3季出現最嚴重的-29.53%衰退。接著止降回升,但各季成長率高低起伏不定,2022年第3季與去(2023)年第2季分別出現45.01%與35.96%的超高成長率,去年第3季成長率仍有13.53%,第4季成長8.62%,但今(2024)第1季又減為4.41%,顯示景氣循環正持續走緩。

圖十一、住宿餐飲業實質GDP年成長率與循環趨勢,2020Q1~2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

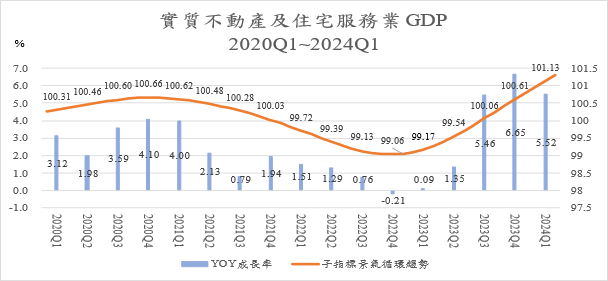

1. 實質不動產及住宅服務業GDP最新景氣向從2022年第4季底谷回升,雖長期景氣循環波動不大,但已回到長期趨勢之上,且有連續5季的上升,顯示景氣穩健復甦。

本指標循環趨勢長期微幅波動,指數於2020年11月出現高峰,循環指數為100.66,接著一路微微下降,到2021年12月低於長期趨勢值100,向下走勢逐漸加劇,但於2022年11月到達底谷,指數為99.04,接著回升加速,到今(2024)年4月已回升為101.48。

另見實質年成長率於2022年第4季出現-0.21%,接著持續回升,成長率季季遞增,2023年第1季+0.09%,第2季+1.35%,第3季+5.46%,第4季+6.65%,今(2024)年第1季又見5.52%年成長,顯示景氣穩定復甦中。

圖十二、實質不動產及住宅服務業GDP年成長率與循環趨勢,2020Q1 ~ 2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

1. 住宅服務、水電瓦斯及其他燃料實質消費景氣長期波動不大,唯景氣循環趨勢經21個月微微下降後,已見12個月之回升,顯示景氣確實好轉。

本指標循環趨勢長期波動不大,於2021年7月到達高峰,循環趨勢值為100.19,接著一路微微下滑,去(2023)年4月觸底,循環趨勢值為99.90,到今(2024)年4月已上升為100.09。

另見實質年成長率,自2020年以來各季均見正成長,但幅度不大,年成長率均在最高2.58%(2020年第2季)與最低1.22%(2022年第2季)之間波動。2021年第3季成長2.54%,為景氣循環之高峰,接著波動向下,2022年第2季成長1.22%最低,第3季跳漲1.67%,接著又逐季波動減緩,去(2023)年第4季跳升到2.06%,今(2024)年第1季也維持2.00%之年成長。顯示雖實際值年同期比維持正成長,但景氣長期波動不大,唯景氣循環趨勢已在去年下半年復甦。

圖十三、住宅服務、水電瓦斯及其他燃料實質消費,2020Q1 ~ 2024Q1

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

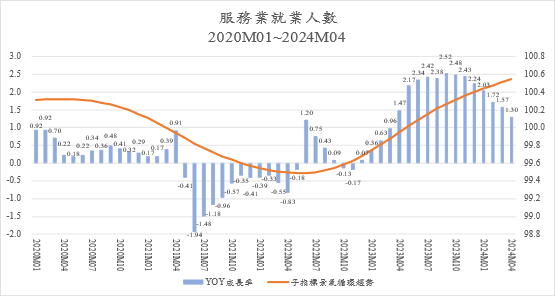

1. 服務業就業員工人數景氣循環走勢自前(2022)6月年持續上升,在去(2023)年5月起超越長期趨勢值,顯示勞動需求增加,相對地缺工壓力有增無減。

本指標景氣循環趨於2022年5月出現底谷,指數為99.48。止降回升後的向上走勢逐漸加強,到去(2023)年5月循環趨勢值超過長期趨勢值的100,接著增勢更見加強,循環趨勢值於今(2024)年4月已高達100.54(經標準化的景氣循環變動值更高達2.7849個標準差)顯示商業服務業之就業空前繁榮,跟住宿餐飲業之熱絡形成相互輝映,相對的缺工壓力也大。

另見實質年成長率,自2022年12月開始連續出現正成長,而且成長幅度節節升高,從2022年12月的0.07%,一路提高為去(2023)年9月的2.52%與10月的2.48%,直到今(2024)年1月,各月年成長率均超過2%。但今年2月起,成長率開始低於2%,4月已減緩為1.3%。這反應了勞動需求在景氣復甦途中,因缺工壓力加大而有就業成長遲緩疑慮。

圖十四、服務業就業人數年成長率與循環趨勢,2020年1月~2024年4月

資料來源:循環趨勢自商研院景氣預測小組;年成長率為作者計算自行政院主計總處公布GDP統計。

(一) 落後指標系列

本系統落後指標包括:菸酒實質消費、衣著鞋襪及服飾用品實質消費、傢具設備及家務維護實質消費,與失業給付初次認定受理件數等4個子指標。落後指標可做為觀察判定一個循環是否結束之參考。另失業給付初次認定受理件數也是景氣循環研究中典型的落後指標可做為領先指標的領先指標個案。本文分析從略。

附表

Business Cycle Coincident Composite Index for Taiwan Service Sector

台灣商業服務業景氣循環同行指標綜合指數

|

年/月

|

標準化循環指數變動

(單位: ,基準線為0) ,基準線為0)

|

備 註

|

|

2024-10

|

1.6243

|

(P)

|

以ARMA Model:(4,0)(0,0)依領先效果設為半年所作之預測

|

|

2024-09

|

1.5662

|

(P)

|

|

2024-08

|

1.4971

|

(P)

|

|

2024-07

|

1.4170

|

(P)

|

|

2024-06

|

1.3297

|

(P)

|

|

2024-05

|

1.2385

|

(P)

|

|

2024-04

|

1.1457

|

(f)

|

同行指標綜合指數推估值

|

|

2024-03

|

1.0524

|

(a)

|

同行指標綜合指數實際值

|

|

2024-02

|

0.9589

|

(a)

|

|

2024-01

|

0.8641

|

(a)

|

|

資料來源:商業發展研究院景氣循環預測小組

|

|

說明:

|

1

|

a

|

為實際值(actual)

|

|

|

|

f

|

為推估值(estimated)

|

|

|

|

p

|

為預測值(predicted)

|

|

|

2

|

最近一次的基準循環轉折點:2016年9月(底谷)

|

|

|

3

|

領先指標子指標:(1)運輸及倉儲業實質GDP*、(2)民間實質固定資本形成*、(3)服務貿易收支淨額*、(4)失業給付初次認定受理件數(倒置)、(5)商業服務業僱員_淨進入率、(6)商業服務業股價指數、(7)金融與保險實質GDP*

|

|

|

4

|

同行指標子指標:(1)批發及零售業實質GDP*、(2)住宿與餐飲實質GDP*、(3)實質不動產及住宅服務業GDP*、(4)住宅服務、水電瓦斯及其他燃料實質消費*、(5)服務業受僱員工人數

|

|

|

5

|

落後指標子指標:(1)菸酒實質消費*、(2) 衣著鞋襪及服飾用品實質消費*、(3)家具設備及家務維護實質消費*、(4)失業給付初次認定受理件數

* 表示該指標基於季資料及資料提供限制需採用外推值計算

|

| |

|

|

|

|

|

|

【新聞聯絡人】

商研院 公關 梁宇心 02-7707-4829 0936-989-318 / cindyliang@cdri.org.tw